Estimados/as lectores/as compartimos la serie de artículos más leídos durante el 2024. Una relectura necesaria de hechos y proyecciones de diferentes temas tanto nacionales como internacionales. Esperamos que su lectura sea de utilidad.

Para los informales de la economía popular, aquellos que se encuentran en condición de vulnerabilidad, en el rebusque y que realizan una actividad económica de subsistencia, no es solución una oferta de un microcrédito individual, porque tienen que enfrentarse a muchas situaciones en la calle y un crédito con pago de cuotas mensuales durante un periodo de tiempo de un año o más, los termina empobreciendo aún más y dejándolos en una situación crítica de la que difícilmente podrán salir por sus propios medios.

La mayoría de los informales acceden al crédito con tasas de interés más altas que la usura y registran dificultades en su historial crediticio y al no poder pagar se encuentran reportados en centrales de riesgo.

El sector mercantil formalizado hoy puede vincularse de forma más fácil al sector cooperativo y solidario y obtener beneficios de los programas diseñados por el actual gobierno. Por lo general, este grupo de personas y micronegocios cuidan su historial crediticio y requieren acceder periódicamente a recursos de capital de trabajo o para compra de activos fijos con tasas de interés competitivas y/o de fomento, para abaratar los costos financieros con que deben lidiar día a día, cercanos a la tasa de usura.

Datos del primer trimestre de 2023 dan una cifra de 12.9 millones de personas ocupadas en la informalidad. Esto equivale al 58.2 por ciento del total de ocupados. La atomización es una de las características distintivas de la economía popular. Otra es la multiplicidad de identidades que abarca y la inorganicidad relativa de este sector1.

La solución para estas personas está en lo asociativo, en la solidaridad, en la pertenencia a un grupo, juntándose con otros para que los postulados de la ayuda mutua, la cooperación, el trabajo en equipo y la construcción de confianza sean los que determinen la salida definitiva de la situación en la que se encuentran.

Existe en nuestro país una metodología exitosa de banca comunal, denominada Círculos Solidarios, a través de la cual muchos grupos sociales han salido de la dependencia del gota a gota, gracias a esta alternativa de apalancamiento de bajo costo. Con pequeños créditos destinados al fortalecimiento de unidades productivas de subsistencia y con respaldo solidario, se construyen lazos de confianza y se accede a programas complementarios y a redes solidarias más consolidadas.

El negocio del gota a gota

Otra violencia más se suma al sufrimiento de millones de colombianos, siendo el gota a gota una variante económica que mueve millones, lava recursos ilícitos y ejerce control territorial sobre muchas comunidades.

Colombia es un país de múltiples violencias y la delincuencia ha tenido la capacidad de llevar a otros lugares del mundo sus negocios, siendo de las más recientes el del gota a gota. Ecuador, Argentina, Chile, Perú, Brasil, Bolivia y varios países centroamericanos han conocido este negocio gracias a colombianos que lo han exportado.

Una mafia se apropia de un territorio y aprovechando la informalidad y pobreza, empieza a ofrecer pequeños créditos con pago de intereses por encima de la tasa de usura y en diversas modalidades: pago diario o semanal, generando sobrecostos para el deudor y la amenaza que si no paga su familia lo hará.

¿Cuántas personas cargan con el peso de un familiar extorsionado por las mafias del gota a gota en su sector de trabajo? ¿Cuántas cargan con el peso de tener o haber tenido un familiar secuestrado, como presión para pagar la deuda adquirida? ¿Cuántos más cargan con el peso del suicidio de un familiar o amigo cercano, por no poder atender la deuda?

Este flagelo nació en Colombia a finales de los años 90, mueve millones de dólares cada día y se ha extendido sin control por 18 países. Son muchas las hojas que se han escrito sobre este negocio, ya transnacional.

Try Bloomberg Today hace la cronología, informando que hace 13 años Ecuador fue el primer país al que llegaron estos prestamistas y resalta que desde hace 30 años los colombianos siguen dominando los esquemas de usura en Centro y Sur América.

En el mismo artículo menciona que según cifras del Ministerio de Relaciones Exteriores “[…] hay 537 colombianos condenados y en la primera década de este milenio, el ‘gota a gota’ se extendía por toda Colombia a través de redes con asiento en ciudades como Bogotá, Medellín, Barranquilla, Cali y el eje cafetero. Los mismos desde donde han operado poderosos carteles de la droga”2.

Se han sofisticado tanto, que están a la vanguardia del desarrollo tecnológico con fines de delito. Según informe de Infobae, del pasado 01 de noviembre de 2023, el modelo según han denunciado distintas victimas a las autoridades y medios de comunicación, consiste en que a los teléfonos móviles de las víctimas se les instala automáticamente una aplicación luego de que reciben un mensaje de texto con un enlace que oprimen … los delincuentes hacen llegar un dinero a la aplicación bancaria que tengan instalada (que en muchos casos jamás pidieron y comienzan a cobrar apelando a los métodos acostumbrados en los gota a gota. Y agregan: “a sus teléfonos, correos y redes sociales llegaban intimidaciones para obligarlos a pagar, muchas de estas iban acompañadas de fotografías y personas desmembradas, groserías y señalamientos injuriosos”3.

Y en un artículo de El País del 30 de junio de 2023 registran: El ‘gota a gota’ virtual: la nueva modalidad de préstamos que tiene atemorizadas a sus víctimas” […] Al menos 89 plataformas o sitios web realizan créditos, según reveló la Dirección de Delitos Informáticos” 4.

In Sight Crime destaca en un artículo escrito por Anastasia Austin fechado el 28 de julio de 2023: Banqueros criminales en Latinoamérica: una explicación del monopolio en el gota a gota.

“[…] grupos colombianos siguen dominando los esquemas de usura conocidos como gota a gota en Centro y Sur América… en países como Perú, Panamá y El Salvador han acabado con operaciones de usura… Las grandes ganancias y la amplia experiencia de los grupos criminales colombianos les dan ventaja sobre los usureros locales…

Las ganancias de la cocaína dan a las organizaciones narcotraficantes transnacionales una gran reserva de dinero de donde echar mano y los avances tecnológicos han facilitado las transacciones financieras entre fronteras…5.

Los informales de la Economía Popular

La propuesta del Gobierno Nacional de apoyar la economía popular como una estrategia de inclusión, produjo en abril de 2023 la publicación, por iniciativa de la Agencia Nacional Colombia Compra Eficiente y la Universidad del Magdalena, de la investigación: La Economía Popular y Comunitaria. Una oportunidad para fortalecer la inclusión productiva, el trabajo digno y el emprendimiento6.

Se avanza en precisar qué es la economía popular y qué la caracteriza, sus actores y cifras de informalidad en Colombia, particularidades, limitaciones financieras, la urgencia de construir una política pública de la economía popular, los propósitos consignados en el Plan Nacional de Desarrollo y algunas vías de solución.

El universo empresarial colombiano lo componen 6.7 millones de unidades productivas, de las cuales el 85.6 por ciento son micronegocios7.

En palabras del Ministro de Comercio, Industria y Turismo: “Por eso, es menester un pacto con las economías populares, no solo para recuperar la confianza en el Estado, sino también para construir una sociedad basada en el reconocimiento del trabajo de al menos dos tercios de la población económicamente activa que hoy está en la informalidad”.

Entre 2019 y 2020, más del 75% de los micronegocios tenían una persona ocupada, o sea, eran trabajadores por cuenta propia. Y las mujeres tenían una participación del 56%8, lo que hace más urgente el proceso de buscar soluciones colectivas, para que ellas logren generar unas compensaciones en su carga de varias jornadas y para potenciar sus liderazgos.

La mayoría de los negocios informales se caracterizan por ser de subsistencia al no corresponder a una oportunidad de mercado, y por generar ingresos que solo permiten cubrir gastos mínimos para vivir9. El 82.2 por ciento de los micronegocios el año anterior (2022) no tuvo acceso a ninguna fuente de crédito10. Entre los determinantes del no acceso al crédito se encuentran: 30 por ciento falta de garantías (fiador o aval); 24 por ciento reporte en centrales de riesgo; 13 por ciento no tenían historial crediticio; 27 por ciento no puede demostrar ingresos suficientes11.

El programa de Gobierno 2022-2026, en el punto 2.4.3. propone un pacto con las economías populares, fortalecer la institucionalidad para la promoción y fortalecimiento de la EP y crear líneas especial de financiación, pero las mismas deben responder a lo expuesto en el párrafo anterior y las soluciones deben ser diversas y atender las dinámicas que se viven en los diferentes territorios.

“La economía popular se refiere a los oficios y ocupaciones mercantiles (producción, distribución y comercialización de bienes y servicios) y no mercantiles (domesticas o comunitarias) desarrolladas por unidades económicas de baja escala (personales, familiares, micronegocios o microempresas), en cualquier sector económico. Los actores de la EP pueden realizar sus actividades de manera individual, en unidades económicas u organizados de manera asociativa”12.

Trabajadores por cuenta propia, empleados domésticos, ambulantes, pequeños mineros, artesanos, artistas callejeros, confecciones, recicladores, ventas por catálogo, bicitaxistas, economía del cuidado, pequeños productores del campo, pescadores, trabajadores de albañilería, ventas de comida, domiciliarios y muchas más ocupaciones en ciudades y el campo.

“la heterogeneidad de las actividades y de los actores que conforman la EP, vista desde la perspectiva de los resultados de la Encuesta de Micronegocios, muestra que cerca del 50% de ellos tenían una ubicación fija y el otro 50% una ubicación móvil. Además, esta es una muestra de la escasez de capital con la que desarrollan su actividad, pues solo alrededor del 14 por ciento tenían un sitio donde desarrollaba su actividad económica”13.

El programa de Gobierno 2022-2026, Colombia, Potencia Mundial de la Vida, señala que “el sistema financiero público al lado de una banca cooperativa reemplazará el gota a gota y proveerá alternativas a la banca privada para los actores de la economía popular”.

Propuesta

Como se señaló previamente, existe un vínculo entre la vulnerabilidad, el negocio ilegal del gota a gota y las barreras de acceso y uso de la financiación de sus iniciativas económicas.

Por la experiencia que muchas entidades cooperativas han tenido a lo largo de los años, trabajando con enfoque territorial y que cuentan con una sensibilidad propia de la solidaridad para atender a la población de menores recursos, el microcrédito llega a los sectores formalizados, muchos de ellos micronegocios que hacen parte de la economía popular, pero no a los sectores informales.

La población más informal y vulnerable no puede acceder a un crédito individual, así sea cubierto o respaldado con el Fondo Nacional de Garantías FNG como se propone con la línea de microcrédito Creo, pues los requisitos y condiciones establecidas en el Decreto Nº 2120 del 11 de diciembre de 2023 propone una salida individual a una problemática social como se ha venido describiendo en el presente documento.

La solución a un problema nacional como el gota a gota, que tiene capturada a la población informal del país debe ser colectiva, promoviendo la asociatividad y a través de modelos de banca comunal como la desarrollada por la Corporación Fomentamos y conocida como de Circulos solidarios.

El mayor error en todo modelo de financiación, especialmente para los informales, es que, en caso de llegar a acceder al crédito, este se otorga, pero se abandona al emprendedor en el acompañamiento y formación que requiere para hacer más productivas sus operaciones.

Todas y cada una de las barreras que encuentran los informales han sido abordadas por la Corporación Fomentamos a lo largo de sus 20 años de existencia, desarrollando una metodología propia para hacerles frente. Dicha metodología y el nombre de ésta, que se denominan Círculos Solidarios, se encuentran con las debidas protecciones ante el Ministerio del Interior e Industria y Comercio. Ninguna de las barrera tradicionales existe bajo la metodología de los Círculos Solidarios, de tal suerte que no importan los posibles reportes negativos (aun de múltiples carteras castigadas), ni la edad (se pide sólo que la persona sea mayor de edad), el único requisito es la copia de la cédula de ciudadanía y no importa cuán bajo puede ser el nivel de ventas o que tan informal puede ser la unidad productiva de subsistencia (muestra de esto es que los créditos a otorgar pueden ser desde $100.000).

Los Círculos Solidarios son un programa de Inclusión, objetivo estratégico de la Corporación. Incluso la tasa de interés se establece en condiciones blandas para personas que “al parecer” encarnan tanto nivel de riesgo.

Esta metodología basada en la confianza, la solidaridad y la ayuda mutua, es única en Colombia y por ello se procedió a su respectivo registro de marca y protección a la metodología. Los Círculos Solidarios se definen como la creación de un grupo de personas de ocho (8) a diez (10) inicialmente, las cuales pertenecen a la economía de la subsistencia o informalidad y se reúnen para llevar a cabo un ejercicio de inclusión financiera solidaria (ahorro, crédito, formación y previsión), con encuentros y reuniones con una periodicidad semanal o catorcenal acordada al interior de cada Círculo. Tiene como objetivo mejorar las condiciones de calidad de vida de los participantes y su entorno y por esto este programa ofrece oportunidades a este tipo de población para que puedan fortalecer sus emprendimientos mediante el acompañamiento y el acceso a recursos económicos y reducir los préstamos informales como el gota a gota.

Los servicios que brinda la Corporación para el Fomento de las Finanzas Fomentamos, se diferencian de los productos ofrecidos por la Banca Tradicional y Programas Gubernamentales, brindando no solo el acceso al crédito blando, sino valores agregados como son:

• El aporte de una metodología para el fortalecimiento en habilidades de inclusión financiera, estimulando la cohesión social y productiva.

• Promoción del ahorro (en cuentas de las personas constituidas en cooperativas financieras vigiladas).

• Previsión que protege a las personas ante riesgo como la muerte, inundaciones, incendios, deslizamientos, accidentes o incapacidades que les impidan trabajar.

• Formación de redes, recreación, convivencia social.

• Capacitación en habilidades para la vida y para la administración de los micronegocios

• Posibilidad de la creación de ahorro para ser canalizado al programa de Beps (Beneficio económico periódico de Colpensiones).

El proceso de los Círculos Solidarios permite la reconstrucción del tejido social en las comunidades vulnerables desde el fortalecimiento de las unidades productivas, la promoción del ahorro, la superación del gota a gota o pagadiario y mitigar los niveles de pobreza de los integrantes. Dados los procesos de inclusión financiera, algunos de los socios de los círculos solidarios pueden alcanzar niveles de formalización que les permitirá crecer y acceder a los beneficios y servicios de las Cooperativas Financieras y las de ahorro y crédito.

Por las razones anteriores, se requiere del gobierno nacional y/o los Ministerios vinculados con el programa de la Economía Popular, de la destinación de una partida para financiar la aplicación de la metodología y la contratación de los promotores que acompañan el proceso y una variante para que recursos de la línea de microcrédito Creo se puedan destinar a fondear este programa de Microfinanzas solidarias, con el propósito de llegar a muchas regiones del país.

Algunos datos14

La Corporación Fomentamos durante el año 2023 atendió 26.000 personas en el área metropolitana del Valle de Aburrá, Urabá, Valle del Cauca, Boyacá, Cundinamarca, Bogotá y Magdalena Medio, con créditos desembolsados por $48.962 millones.

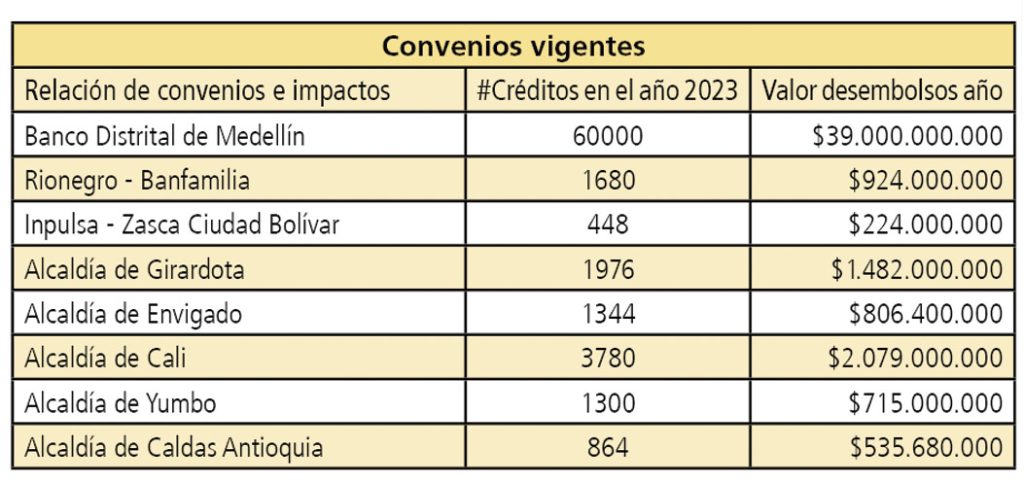

Al cierre del año, los siguientes son los datos más relevantes:

• Saldos de cartera $8.096 millones

• Saldos de ahorro $6.800 millones

• Indicador de mora de más de 15 días: 2.56%

• Convenios vigentes (ver cuadro).

1 Sarmiento Anzola, Libardo, “Colombia 2023, mercado laboral y economía popular”, periódico desdeabajo, mayo-junio 2023.

2 La República, artículo Try Bloomberg Today. 1 septiembre 2023

3 www.Infobae.com/Colombia/2023, del pasado 01 de noviembre de 2023

4 El País.com/ América- Colombia/ del 30 de junio de 2023

5 In Sight Crime.org.es/noticias, artículo escrito por Anastasia Austin fechado el 28 de julio de 2023

6 La Economía Popular y Comunitaria. Una oportunidad para fortalecer la inclusión productiva, el trabajo digno y el emprendimiento, primera edición, Santa Marta, Editorial Unimagdalena, 2023.

7 Ibíd., p. 36.

8 Ibíd., p. 57.

9 Ibíd, p. 134.

10 Ibíd., p. 144.

11 Ibíd., p. 150.

12 Giraldo C., 2020, Trabajo y economía popular, Documentos Escuela de Economía, FCR-CID.

13 Ibíd., p. 255.

14 Cifras suministradas por Corporación Fomentamos, enero 2024.

* Confiar Cooperativa.

** Corporación Fomentamos

Suscríbase

https://libreria.desdeabajo.info/index.php?route=product/product&product_id=179&search=susc

Leave a Reply